Канал Кельтнера — это конверт из скользящих средних, образованных вокруг MA (может быть EMA или SMA) и привязанных к волатильности инструмента. Этот индикатор очень похож на Bollinger Bands, который использует стандартное отклонение для изменения ширины канала. Вместо стандартного отклонения в Keltner Channel применяется индикатор Средний Истинный Диапазон, или ATR(Average True Range).

Канал Кельтнера – это трендовый индикатор, используемый для поиска разворотов при пробое его границ.

Описание индикатора Канал Кельтнера впервые появилось в 1960 в книге Честера Кельтнера «Как делать деньги на товарных рынках».

Параметры индикатора:

- Period — Период скользящей средней (по умолчанию 20)

- PerATR — Период ATR (по умолчанию 20)

- KShift — Коэффициент умножения ATR (по умолчанию 2)

- FlMA — Тип скользящей средней (E — EMA, S — SMA)

- MinATR — Минимальное значение ATR, в формулу подставляется последнее значение ATR, большее или равное этому параметру. Защита от схлопывания канала на вечерней сессии.

Описание и формула расчета

Все индикаторы, основанные на каналах, конвертах, полосах — созданы для анализа трендовых движений. Однако, если цена находится вне границ такого индикатора, это довольно сильный сигнал, так как случается он не часто. Дело в том, что тренды обычно начинаются с резкого сильного движения в ту или иную сторону и сильный пробой канала может служить как раз сигналом зарождения нового тренда.

Настройки иногда разнятся в зависимости от конкретной реализации индикатора, но, как правило — это период экспоненциальной скользящей средней, которая задает центральную линию индикатора, а также период и множитель индикатора ATR для построения границ индикатора.

Индикатор Keltner Channel можно рассчитать в три приема. Сначала вычисляем экспоненциальную скользящую среднюю, затем ATR, а потом прибавляем или отнимает от показаний скользящей значение ATR, умноженное на некоторый коэффициент. По умолчанию периоды равны 20, а коэффициент равен 2 и формулы расчета выглядят:

Средняя линия = MA(20)

Верхняя линия = MA(20)+K*ATR(20)

Нижняя линия = MA(20)-K*ATR(20)

В качестве МА в параметрах может выбираться EMA или SMA

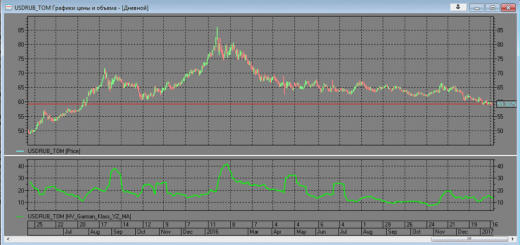

Чем больший период вы возьмете для расчета, тем сильнее будет отставать индикатор. Чем больший вы возьмете коэффициент для ATR, тем сложнее будет цене пробить границу канала. Изменение коэффициента с 2 до 1 в два раза сократит ширину канала. Вот график с коэффициентами 1, 2 и 3:

По умолчанию обычно используется отклонение 2, на рисунке выше он выделен зеленым цветом. Более широкий канал с отклонением 3 обозначен голубым и более узкий с отклонением 1 – красным. Все три канала построены по EMA20 с использованием ATR20. Чем более высокой волатильностью обладает инструмент, тем более широкие каналы образуются.

Теперь, когда вы ознакомились с формулой, вы прекрасно понимаете, что сами границы можно делать более волатильными, уменьшая период ATR и более, например, широкими, увеличивая множитель ATR.

Сравнение с Bollinger Bands

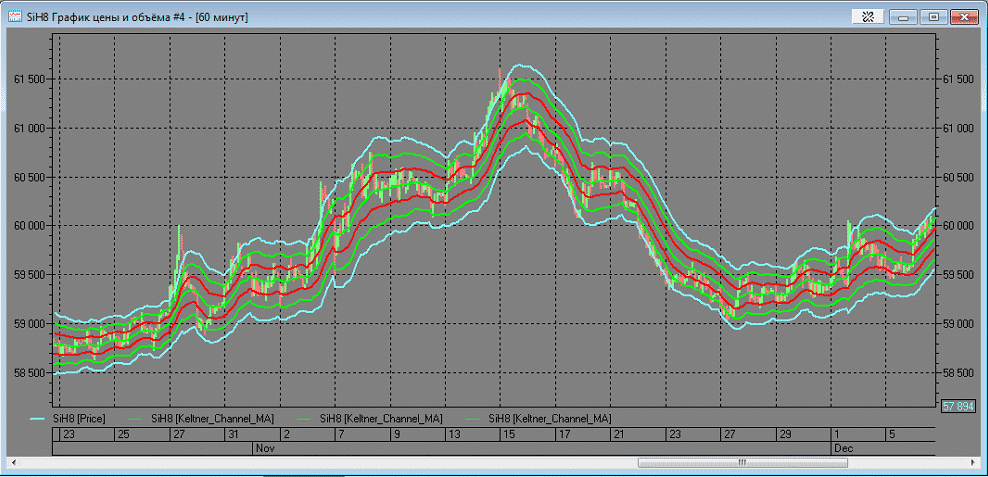

Как видите, индикатор очень похож на полосы Боллинджера, но все же есть некоторые различия.

Зеленым цветом обозначен канал Кельтнера (KC20 (dev2, ATR20)), голубым – полосы Боллинджера (BB20 (dev2)). Как видите — основное различие состоит в том, что, во-первых, канал Кельтнера получается более сглаженным, так как ширина полос Боллинджера основана на показаниях индикатора стандартного отклонения (Standard Deviation), а его показания, в свою очередь, более волатильны, чем показания индикатора ATR. Многие трейдеры считают это плюсом, так как границы получаются «более постоянными». Это делает индикатор Кельтнера более подходящим для стратегий следования за трендом и для идентификации тренда.

Применение Keltner Channels для работы по тренду

Сам автор индикатора советует учитывать сезонность и цикличность при применении данного индикатора. С его слов, многие инструменты имеют определенные сезоны, когда хорошие трендовые движения наиболее вероятны. Поэтому Честер советует, насколько это возможно, учитывать этот фактор в своей торговле и использовать сезонность как фильтр для входа. Естественно, Кельтнер имел ввиду сезонность именно на дневных графиках.

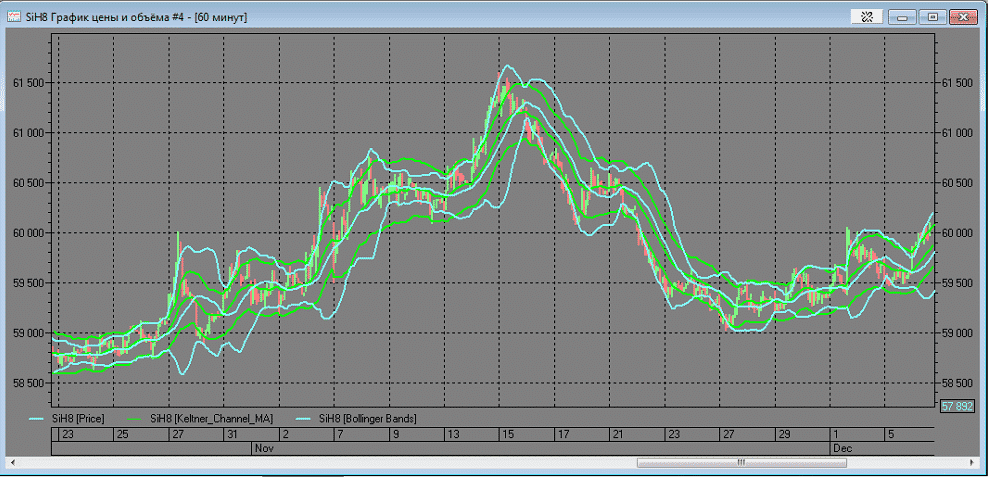

При работе по тренду вы должны четко видеть, что верхняя и нижняя границы имеют тренд в сторону планируемой сделки. То же самое и со скользящей средней. Кстати, это правило используется во многих торговых системах. По классическим правилам мы должны торговать в пределах между верхней границей и центром при восходящем тренде, и нижней границей и центром при нисходящем. При этом, конечно же, вход в сделку должен происходить при откате к средней линии.

При этом опытные трейдеры также обращают внимание на свечи – цена должна либо коснуться средней линии при откате, либо быть очень близко к ней. Допускается пробой противоположного канала, но не более, чем на ½ его ширины, но такой вход считается довольно рискованным. Также свечи на более младших периодах должны показывать разворот в сторону сделки.

Выходы, как правило, осуществляются у границ канала. Давайте проиллюстрируем этот подход:

Треугольниками указаны возможные места для входа и выхода. Как видно — на трендовых участках преобладают прибыльные сделки.

Применение индикатора Keltner Channels для работы в канале

Еще один вариант использования индикатора – работа внутрь на возврат к центральной скользящей средней, то есть от границ канала. Такой тип торговли появился позже возникновения торговли по тренду и изначально канал Кельтнера был создан как трендовый индикатор. Тем не менее — этот факт не мешает использовать его и в стратегиях «возврата к среднему». Как правило, для дополнительного подтверждения сигналов используют в этом случае показания осцилляторов, в основном CCI, RSI и WPR. Немного реже используют Stochastic Oscillator.

По большому счету алгоритмы расчета осцилляторов похожи, а основные различия возникают в степени сглаженности, чувствительности к изменению цен и скорости изменения показаний. Поэтому какой из осцилляторов использовать — остается делом личных предпочтений. Где-то возникает больше сигналов, где-то меньше, одни более точны, другие менее. Оптимальным осциллятором на одной паре определенного таймфрейма может оказаться, например, WPR, на другой – RSI.

Поэтому, конечно, стоит подбирать пару к каналу Кельтнера исходя из тестов на исторических данных. Стоит заметить, что торговля на возврат к среднему получается более результативной в спокойные периоды боковых движений, в то время, как торговля от центральной линии канала с учетом его наклона лучше работает в периоды устойчивого тренда.

Также я нередко встречал рекомендации переключаться на работу по тренду, если ADX выше определенного значения, как правило, 20-30, и работать в канале при значениях ниже этой величины.

Применение Keltner Channels для работы на пробой

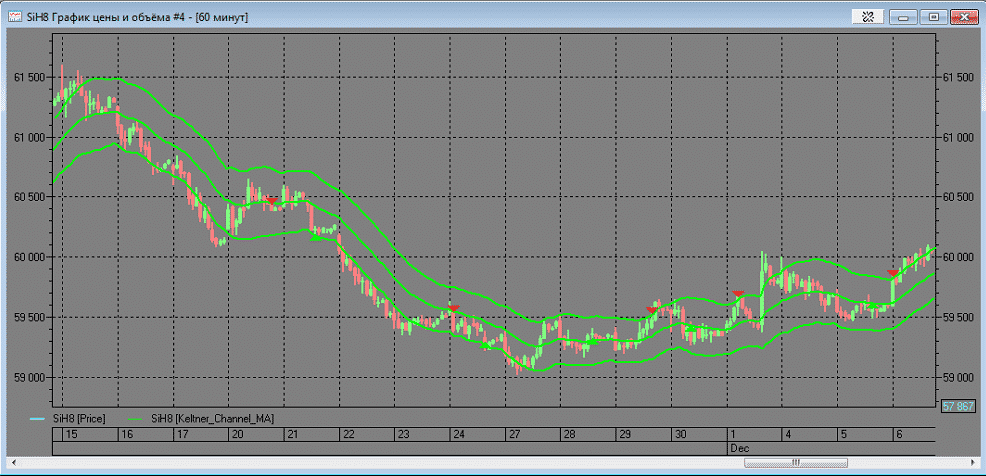

Третий способ торговли по индикатору Keltner Channels выглядит следующим образом:

Берется более узкий коэффициент для ATR (в данном случае 1), затем работа производится на пробой границ канала Кельтнера, при условии его наклона в сторону пробоя. Выход, как правило, осуществляется либо у центральной линии канала, либо примерно на середине полосы, не дожидаясь подхода цены к центральной линии. Более рискованный подход предполагает вход сразу на закрытии свечи за границей пробитого канала, однако осторожные трейдеры предпочитают выставлять отложенные ордера чуть выше/ниже High/Low сигнальной свечи.

Также можно применять и иные тактики выхода – скользящим стопом, по сигналам других индикаторов и так далее. Для фильтрации иногда применяют индикатор ADX, следя, чтобы его показания были в момент пробоя не ниже определенной величины, как правило 40-50. Такому типу торговли свойственна череда мелких убытков, когда рынок находится в спокойном состоянии и большие, но не частые, прибыли.

Как правило, прибыли превосходят убыточные сделки в 5-10 раз, но процент прибыльных сделок довольно мал – ниже 50%, часто около 40%, иногда можно даже встретить и 30%. Психологически торговать подобным образом очень непросто, ведь вы не знаете заранее, где вас ждет очередной прибыльный трейд, который окупит все предыдущие незначительные потери и принесет долгожданную прибыль.

Заключение

Как и любые другие канальные индикаторы, Keltner Channel имеет те же положительные и отрицательные стороны, просто некоторые из них менее сильно выражены. Тем не менее, канал Кельтнера – отличный трендовый индикатор, изначально разработанный специально для стратегии входа в трендовые сделки после откатов.

Индикатор очень старый и за время его существования сформировались приемлемые стратегии как для рынков в тренде, так и для рынков, движущихся в боковом движении. И это делает канал Кельтнера довольно универсальным инструментом, особенно при грамотном совмещении с другими индикаторами и свечными паттернами.